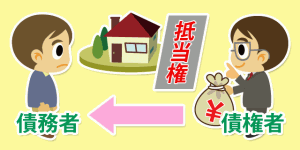

複数の抵当権のある不動産について

最近は、複数の金融機関から融資を受けて住宅を購入するケースはまれです。

昨今は、保証会社や住宅金融支援機構のフラット35も、お客様の勤務先や収入によっては売買価格額に合わせて、リフォーム費用や諸費用まで一括して融資する制度を整えているからです。

15年以上前の分譲マンションは、住宅金融公庫・年金福祉・保証会社など数社から借り入れて住宅を購入する方が多くいました。

順調に返済を積み重ねていけば、ある程度残債も減るのですが、借り入れが減るペースよりもマンションの評価が減少するペースが上回り、売却損が発生するケースがほとんどです。

売却損は原則一括して用意しなければならないので、売りたくても売れない方も多いのです。

旧住宅金融公庫は固定金利のため、借入利率の引き下げにも応じてくれませんので、負担を軽減するためには他の金融機関で借り換えするしかありません。

しかし返済の能力や担保評価など総合的に判断しますので、借り換えも容易でありません。

八方塞がりでどうしたらいいのか困ってしまい、相談に来られる方が最近の傾向として増えています。

任意売却を進める場合、評価と残債によっては1番抵当権を全額完済できる場合もよくあります。

完済だからと言って自分たちの取り分だけを確保できればいいのではなく、売り出し価格決定権も一番抵当権者にあるので、任意売却を進めるのもそう簡単ではありません。

最近の傾向としては、競売になっても一番抵当権者の配当は満たされるので、特に競売開始決定後の売り出し価格は、市場価格よりも高いために、任意売却が不成立に終わるケースも増えています。

税金の滞納分や引越し費用、管理費・積立金の精算など、長年住んでいた所有者の方が、市場でできるだけきれいな形で堂々と売却して家を明け渡したいと思っていても、そんな個別事情を考慮することはありません。

販売活動などで購入希望者が何組も家に見えたり、執行官や鑑定人が現況調査に訪れたり、任意売却の専門業者が訪れたりと、年頃のお子様がいるご家庭では、ご家族がデリケートになって気持ちが萎えてしまうケースも多々あります。

劣後の債権者の中には、任意売却に協力するためには違う条件を突き付けたりする場合も増えています。

債権者にすれば、そのような状況にしたのは債務者の自己責任であるから、そのような個別事情をいちいち聞くこともありませんが、複数の抵当権が設定されているケースの任意売却は正直骨が折れますが、まとまった時の喜びを励みにして、可能性のある限りできると信じて行動してみます。

分譲マンションにお住まいで、複数の金融機関から借り入れている方は、住宅ローンが苦しくなる前に、何なりと私たちに相談してください。

私たちだからお役に立てることが必ずあります。